Со счетами на выход

// Отозвана лицензия Мастер-банка

// Отозвана лицензия Мастер-банка

Расчистка банковского рынка, объявленная ЦБ в сентябре, оказалась не просто угрозой. Вчера лицензии лишился игрок из касты неприкасаемых — подконтрольный семье Булочников Мастер-банк. МВД просило отозвать у него лицензию еще в 2012 году, но ЦБ сделал это только сейчас со ссылкой на «сомнительные операции» на 200 млрд руб. Банк не спасло ни огромное количество вкладчиков, ни связи «на самом верху». Сколько продлится и какой масштаб приобретет образцово-показательная расчистка банковского рынка, начатая при новом руководстве ЦБ, банкиры предсказывать не берутся. Для них основной вопрос теперь: кто следующий.

Первое краткое сообщение ЦБ об отзыве лицензии у Мастер-банка, подконтрольного семье Булочников (основному владельцу Борису, его сыновьям Александру и Игорю и жене Надежде принадлежит более 80% акций), появилось на сайте регулятора вчера в 9:00. В это же время в главный офис банка в Руновском переулке приехали временная администрация ЦБ (управляет банком после отзыва лицензии) и оперативники главного управления экономической безопасности и противодействия коррупции (ГУЭБиПК) МВД, а также спецназ. Впрочем, после нейтрализации полицейскими охраны банка вручать приказ об отзыве лицензии, подписанный главой комитета банковского надзора, первым зампредом ЦБ Алексеем Симановским, пришлось не предправления банка, а его первому заместителю — Галине Нагаевой. По словам участников операции, Борис Булочник покинул здание банка через запасной выход. Связаться с ним вчера не удалось. Один из источников «Ъ» в банке пояснил, что общаться с прессой банкир сегодня не будет, так как «слишком занят». Его сын, зампред Мастер-банка Александр Булочник, сообщил, что «не может сейчас говорить», сказал «спасибо» и положил трубку.

Рядовые сотрудники банка, да и некоторые топ-менеджеры оказались неподготовленными к происходящему. «Я получил пятьсот звонков, сейчас нахожусь в некоторой растерянности. В Петербурге у нас 12 офисов, на данный момент я определенно могу сказать, что они не работают. Больше сейчас ничего сказать не могу, предлагаю созвониться завтра»,— сообщил «Ъ» управляющий филиалом Мастер-банка в Петербурге Леонид Певзнер. «Еще вчера (19 ноября.— «Ъ») утром заезжал в банк, все было в порядке. Бориса Ильича (Булочника.— «Ъ»), правда, не видел, в последний раз мы с ним встречались неделю назад. Я ведь только в совет директоров входил, а оперативной работой в банке не занимался»,— сообщил «Ъ» член совета директоров банка Игорь Путин, двоюродный брат президента Владимира Путина.

В полиции говорят, что Борис Булочник до последнего надеялся, «что масштабы его банковского бизнеса, а именно огромное количество вкладчиков, защитят банк от потери лицензии». В возможность отзыва серьезно не верил никто, соглашаются источники «Ъ». По их словам, впервые информация об этом появилась два дня назад, после проверки. «Но за последний год такие слухи появлялись регулярно, а затем все разрешалось благополучно»,— сообщил источник, близкий к руководству банка. Традиционно считалось, что банк имеет высокопоставленных покровителей «на самом верху» и в силовых структурах. Борис Булочник старался привлекать их представителей в топ-менеджмент. Так, до прихода в банк Игоря Путина там работал племянник экс-директора ФСБ Николая Патрушева Алексей (в середине 2000-х годов был зампредом правления). По словам собеседника «Ъ», сотрудники банка «в панике», у некоторых из них, в том числе у членов совета директоров, там зависла зарплата.

В еще большей панике сегодня находились клиенты банка. Уже к полудню в центральный офис начали прибывать вкладчики. Но в здание не пустили даже судебного пристава. В середине дня информагентства передали с места событий, что на двери офиса появилось сообщение об отзыве лицензии и порядке получения страховых выплат, а один из сотрудников публично пообещал клиентам в ближайшее время, «но не сегодня», вернуть ценности из ячеек. Толпа начала редеть только ближе к вечеру.

Для самого банка с вручением приказа об отзыве лицензии все не закончилось. В его головном офисе прошел обыск в рамках расследования уголовного дела о незаконном обналичивании более 2 млрд руб., возбужденного в марте 2012 года (см. справку на стр. 10). Еще тогда руководство МВД добивалось отзыва лицензии у Мастер-банка, но этого не произошло. Теперь же именно сомнительные операции и стали основной причиной отзыва лицензии.

»Банк был вовлечен в обслуживание теневого сектора экономики… Мы были вынуждены применить эту крайнюю меру»,— сказала вчера глава ЦБ Эльвира Набиуллина, выступая в Госдуме. Как пояснил зампред ЦБ Михаил Сухов, объем сомнительных операций, в том числе по незаконному обналичиванию денежных средств за год достигал 200 млрд руб. В схемах, по его словам, было задействовано около 2 тыс. физических лиц, которые снимали средства в форме якобы полученных займов или в виде «доходов» по операциям с ценными бумагами. Впрочем, финансовое состояние, которое вошло в перечень оснований для отзыва, тоже впечатляет. По предварительной оценке, дыра в капитале составляет не менее 2 млрд руб., сообщила госпожа Набиуллина. Она образовалась в результате доначисления по требованию ЦБ резервов на 11 млрд руб. по более чем 20 млрд кредитов, выданных структурам владельцев банка. Эти ссуды регулятор счел некачественными.

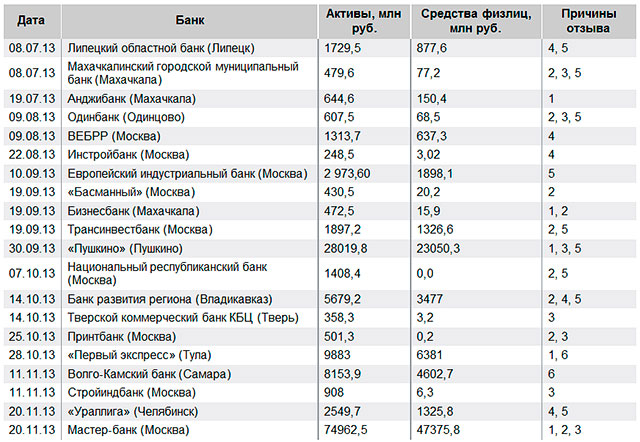

Хроника отзывов лицензий у банков при Эльвире Набиуллиной

ПРИЧИНЫ ОТЗЫВА

1. Недостоверность отчетных данных.

2. Проведение сомнительных операций.

3. Нарушение закона «О противодействии легализации (отмыванию) доходов».

4. Нарушение требования к размеру капитала.

5. Высокорискованная кредитная политика.

6. Неисполнение обязательств перед кредиторами и вкладчиками.

В отчетности банка, фальсификация которой также в числе причин отзыва лицензии, финансовых проблем банка не видно. Напротив, она позволяла банку входить в топ-100 по капиталу (9,2 млрд руб.) и активам (74,8 млрд руб.). Более того, до вчерашнего дня у банка действовал рейтинг А — «высокий уровень кредитоспособности», присвоенный рейтинговым агентством «Эксперт РА». «На потенциальные проблемы банка указывал «развивающийся» прогноз по рейтингу»,— прокомментировал руководитель отдела рейтинга кредитных институтов «Эксперт РА» Станислав Волков. Оценок других рейтинговых агентств у банка нет. Некоторые признаки реальной ситуации прослеживались в отчетности, говорят эксперты. «Например, значительная доля корпоративных кредитов — почти 80% портфеля — приходится на кредиты сроком свыше трех лет, что означает большой разрыв между срочностью активов и пассивов»,— отмечает глава управления аналитических исследований УК «Уралсиб» Александр Головцов. Подозрение, по его мнению, вызывает и значительный объем ценных бумаг на забалансовых счетах банка — на 246 млрд руб. «Сомневаюсь, что какие-либо клиенты банка реально держали в банке ценные бумаги на такую сумму. Нельзя исключать, что этот инструмент мог использоваться для обналичивания средств, в частности путем вексельных схем»,— отметил он.

По сведениям «Ъ», триггером отзыва лицензии у Мастер-банка стали результаты недавно завершившейся внеплановой проверки, в ходе которой были получены доказательства нарушений. На некоторые МВД указывало ЦБ еще в 2012 году. Теперь отзыв лицензии — собственная инициатива регулятора, утверждают в ЦБ. «Банк России самостоятельно установил юридические основания и характер финансовых операций, которые делают невозможным деятельность Мастер-банка. Для этого у нас есть возможности по получению необходимой информации, в том числе в ходе проведения проверок,— сообщил «Ъ» Михаил Сухов.— В ситуации с Мастер-банком ЦБ координировал свои действия с правоохранительными органами и намерен продолжить конструктивное сотрудничество для укрепления законности в банковской сфере». В ЦБ не раз говорили, что вопрос получения доказательств нарушений в банках — один из основных при отзыве лицензий.

Но и после их получения решение о крайней мере далось непросто. Позавчера в ЦБ до позднего вечера проходили совещания — слишком много негативных последствий (рекордный объем одних только выплат вкладчикам на 30 млрд руб., проблемы у контрагентов банка; см. справки на стр. 10) это влекло. Тем не менее 19 ноября на заседании комитета банковского надзора, которое растянулось на несколько часов, лицензию решено было отозвать.

Отзыв лицензии у сомнительных банков без оглядки на масштаб их бизнеса и число пострадавших — новый тренд в надзорной деятельности ЦБ, начавшийся с приходом на пост председателя Банка России летом этого года Эльвиры Набиуллиной. О расчистке рынка от сомнительных игроков представители регулятора предупредили еще в сентябре. С тех пор частота отзывов лицензий заметно возросла. «Отзыв лицензии у Мастер-банка является реализацией проводимой Банком России последовательной политики»,— говорится и в пресс-релизе ЦБ. В сентябре в рамках этой политики с рынка был выведен банк «Пушкино», который не спасли более 20 млрд руб. вкладов физических лиц.

Опрошенные «Ъ» банкиры считают, что столь масштабная расчистка рынка без политической поддержки невозможна. «Это особенный банк: за ним стояла поддержка в силовых структурах,— отмечает собеседник «Ъ» на банковском рынке.— Видимо, ситуация изменилась, когда этой поддержки не стало, а политическая воля на сохранение им лицензии иссякла». «У тех, кто занимается подобным бизнесом, всегда есть свои люди в погонах, и все лицензии не отзовешь,— рассуждает другой банкир.— Но сейчас произошла смена команды в ЦБ, который для демонстрации эффективности таки нашел крайнего и решился на отзыв, хотя на его месте мог бы быть почти любой». При этом долго ли продлится «зачистной» тренд и сколько образцово-показательных отзывов еще будет проведено, банкиров волнует гораздо меньше, чем ответ на вопрос: кто следующий?

Ольга ШЕСТОПАЛ, Александр ЖЕГЛОВ, Светлана ДЕМЕНТЬЕВА,

Елена КИСЕЛЕВА, Елена КОВАЛЕВА

«Коммерсантъ», 21.11.2013